Organisatorisches zum Jahresende

In der Folge fassen wir kurz die wichtigsten steuerlichen Hinweise zum Jahresende zusammen.

Verlängerung höheres Steuerguthaben für Investitionen noch 2022 sichern

Wie bereits in unserem Rundschreiben Nr. 21/2022 ausführlich berichtet, läuft das Steuerguthaben von 6% für „normale“ Neuinvestitionen mit Ende des Jahres 2022 aus und die Höhe des Steuerguthabens für innovative Investitionen laut Industrie 4.0 reduziert sich ab 01.01.2023 von 40% auf 20%.

EMPFEHLUNG: Um die vorteilhafteren Förderungen von 2022 noch nutzen zu können, sollte man geplante Investitionen vorziehen und diese noch im Jahr 2022 durchführen (Bestellung, Lieferung, Inbetriebnahme und eventuelle Vernetzung innerhalb 31.12.2022) oder bis zum 31. Dezember 2022 nachweislich die Bestellung tätigen (Annahme der Bestellung durch den Lieferanten mittels PEC) und zumindest 20% der Investitionssumme anzahlen (wir empfehlen zur Sicherheit etwas mehr anzuzahlen, um etwaige Preissteigerungen oder etwaiges Zubehör zu berücksichtigen). Die Auslieferung/Inbetriebnahme und eventuelle Vernetzung müssen dann innerhalb 30. Juni 2023 erfolgen.

Möbelbonus – Limit reduziert sich von € 10.000 auf € 5.000

Das Limit für die Steuerabschreibung von 50% für den sogenannten Möbelbonus für Einrichtungen, welcher im Zusammenhang mit Sanierungsarbeiten beansprucht werden kann, wird ab dem Jahr 2023 auf die Hälfte von derzeit € 10.000 auf € 5.000 pro Wohnung reduziert (Steuerabschreibung ab 2023 also max. € 2.500). Falls die Sanierungsarbeiten an der Wohnung bereits begonnen wurden, sollte die Zahlung für die Einrichtung noch im Jahr 2022 erfolgen, damit man noch das höhere Limit nutzen kann.

Zahlung der Verwalterentgelte

Um die Verwalterentgelte noch im Jahr 2022 steuerlich in Abzug zu bringen, müssen die Zahlungen bis spätestens 12. Jänner 2023 durchgeführt werden.

Rechnung Privatnutzung Pkw

Falls betriebliche Pkws den Arbeitnehmern zur Privatnutzung zur Verfügung gestellt werden, ist der Pauschalbetrag laut den ACI-Tarifen in Rechnung zu stellen und bis Ende des Jahres zu begleichen – ausgenommen sind Pkws, deren Gebrauch über den Lohnstreifen als Sachentlohnung abgerechnet wird.

Hinweis für Kunden mit einfacher Buchhaltung

Für Kleinunternehmen (Jahresumsatz bis zu € 400.000 für Dienstleister und € 700.000 für alle anderen Unternehmen), welche die vereinfachte Buchhaltung anwenden, gilt das sogenannte Kassaprinzip. Dies bedeutet, dass die Erträge und die Kosten erst dann steuerlich relevant sind, sobald diese kassiert bzw. gezahlt wurden. Um nicht die einzelnen Zahlungen verbuchen zu müssen, sieht der Gesetzgeber als Vereinfachung die Möglichkeit vor, dass das Rechnungsdatum dem Zahlungsdatum entspricht. Es besteht somit am Ende des Jahres noch die Möglichkeit das Betriebsergebnis etwas zu steuern, indem man zum Beispiel noch einen größeren Wareneinkauf tätigt (die entsprechende Rechnung muss allerdings noch mit Datum 2022 ausgestellt und auch innerhalb 2022 über den SDI-Kanal der elektronischen Rechnungen eingehen).

Absetzbare Spesen von Privatpersonen

Sämtliche Spesen, welche 2022 von Privatpersonen steuerlich in Abzug gebracht werden möchten, müssen innerhalb 31. Dezember 2022 bezahlt werden (z.B. Zusatzrentenfonds, Versicherungen, Wiedergewinnungsarbeiten, Energiesparmaßnahmen, Arztspesen, Spenden usw.).

Meldepflicht des wirtschaftlichen Eigentümers bei der Handelskammer

Bei der Handelskammer wird das sogenannte „Register der wirtschaftlichen Eigentümer“ eingerichtet. Aus diesem Grund haben alle Kapitalgesellschaften (GmbH und AG) von der Handelskammer in den vergangenen Wochen ein diesbezügliches Informationsschreiben mittels Pec-Mail erhalten.

Innerhalb von 60 Tagen ab Veröffentlichung eines entsprechenden Dekrets (derzeit noch nicht erfolgt) müssen die betroffenen Gesellschaften diese Meldung abfassen. Wir werden Sie dann zeitnahe über den weiteren Ablauf informieren. In der Zwischenzeit wäre es aber ratsam, dass sich der gesetzliche Vertreter der Gesellschaft eine digitale Unterschrift beschafft, welche bei der Handelskammer angefordert werden kann. Die digitale Unterschrift vom gesetzlichen Vertreter ist laut derzeitigem Informationsstand zwingend notwendig, damit diese neue Meldung dann gemacht werden kann.

Prüfung der Voraussetzungen für das Pauschalsystem („regime forfetario“)

Zum Jahresende stellt sich für einige Unternehmer und Freiberufler die Frage, ob sie die folgenden Voraussetzungen für die Anwendung des Pauschalsystems („regime forfetario“) mit Ersatzbesteuerung von 5% bzw. 15% (noch) erfüllen:

- der Umsatz aus allen unternehmerischen bzw. freiberuflichen Tätigkeiten darf im Vorjahr nicht mehr als € 65.000 betragen haben (bei Anmeldung der Tätigkeit im Laufe des Vorjahres, muss die Umsatzgrenze von € 65.000 verhältnismäßig auf die Anzahl der Tage der effektiven Tätigkeitsausübung berechnet werden). Bei Tätigkeitsbeginn im laufenden Jahr darf der vermutete Umsatz nicht mehr als € 65.000 betragen. Der Entwurf des Haushaltsgesetzes 2023 sieht vor, dass diese Umsatzschwelle auf € 85.000 erhöht werden soll;

- sofern auch ein Einkommen aus abhängiger Arbeit oder eine Rente bezogen wird, so darf dieses nicht mehr als € 30.000 betragen (dieses Limit muss nicht berücksichtigt werden, sofern das Arbeitsverhältnis im Jahr vor Anwendung des Pauschalsystems aufgelöst wurde);

- eventuell gezahlte Vergütungen an lohnabhängige Mitarbeiter dürfen insgesamt nicht mehr als € 20.000 betragen;

- gleichzeitig mit der Ausübung der unternehmerischen/freiberuflichen Tätigkeit darf keine Beteiligung an Personengesellschaften, Kapitalgesellschaften mit Transparenzbesteuerung, Freiberuflervereinigungen (Sozietäten) oder an Familienunternehmen bestehen. Wird die Beteiligung im Laufe des Jahres abgetreten (vor dem 31.12), so darf das Pauschalsystem

angewandt werden, zumal in diesem Fall das jeweilige Einkommen von der Beteiligung zur Gänze vom neuen Eigentümer der Anteile zu besteuern ist; Das Halten einer Beteiligung an einer GmbH ist grundsätzlich möglich, sofern man nicht direkt oder indirekt eine Mehrheitsbeteiligung (mehr als 50%) hält und, wenn die GmbH keine gleicheoder ähnliche Tätigkeit wie die Einzelposition ausübt (dadurch will man einen Steuermissbrauch vermeiden). Falls eine solche Beteiligung vor Beginn der Ausübung der unternehmerischen/freiberuflichen Tätigkeit abgetreten wird, kann das Pauschalsystem auch schon für das laufende Jahr angewendet werden; - der pauschalierte Kleinstunternehmer oder Freiberufler darf nicht vorwiegend gegenüber einem Auftraggeber tätig werden, mit welchem in den letzten zwei Jahren ein unselbstständiges Arbeitsverhältnis bestanden hat;

- die ausgeübte Tätigkeit darf nicht den Handel mit Immobilien, Baugrundstücken oder Fahrzeugen, welche für den Export bestimmt sind, zum Zweck haben;

- der Steuerpflichtige darf nicht gleichzeitig ein Sonderverfahren für die Ermittlung der MwSt anwenden (z.B. Verkauf von Tabak, Reisebüro, Tür-zu-Tür-Verkauf, Verkauf von gebrauchten Gegenständen, landwirtschaftliche Tätigkeit). Eine Ausnahme gilt jedoch für die Kleinlandwirte (Besteuerung im Rahmen des landwirtschaftlichen Ertrages), welche für etwaige gewerbliche oder freiberufliche Tätigkeiten das Pauschalsystem anwenden können.

Werden alle vorgesehenen neuen Zugangsvoraussetzungen eingehalten, so ist das Pauschalsystem das natürliche Abrechnungsverfahren. Es ist jedoch auch möglich oder in bestimmten Fällen vorteilhafter, die normale Abrechnung der MwSt und die normale Ermittlung der Einkommenssteuern zu wählen.

Wichtig: Laut einer Klärung der Einnahmenagentur (Nr. 428 vom 12.08.2022) zählt die dem Kunden in der Rechnung angelastete Stempelsteuer von € 2,00 zum Umsatz/Einkommen und muss als solcher auch der Besteuerung unterworfen werden (Achtung: ist daher auch beim jährlichen Umsatzlimit von € 65.000 mitzuberücksichtigen).

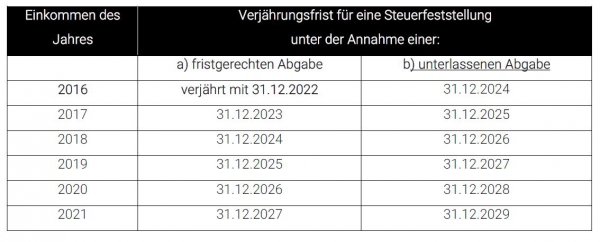

Verjährung der Steuererklärungen – Fristen zur Steuerfeststellung

Mit dem Ablauf des Jahres 2022 verjährt die Steuerperiode 2016, womit für das Jahr 2016 (und die entsprechenden Vorjahre) keine Steuerkontrollen mehr möglich sind. Laut den aktuellen Bestimmungen kann eine Steuerfestsetzung für eine Steuerperiode bis zum 31. Dezember des fünften Folgejahres nach Abgabe der Steuererklärung erfolgen (sieben Jahre bei unterlassener Abgabe der Steuererklärung).

Aufzeichnungen der Eingangsrechnungen und Vorsteuerabzug zum Jahresende

Nachdem gegen Jahresende besondere Fristen für die Aufzeichnung der Eingangsrechnungen zu berücksichtigen sind, fassen wir die diesbezüglichen Bestimmungen kurz zusammen:

Bei der Registrierung der Eingangsrechnungen ist bekanntlich das Datum der Umsatzerbringung, also das Rechnungsdatum ausschlaggebend und nicht das Versand- oder Erstellungsdatum der Rechnung. Beispiel: Eine Rechnung wird mit Rechnungsdatum 28.09.2022 ausgestellt und kann innerhalb 12 Tagen bis zum 08.10.2022 über den SDI-Kanal versendet werden. Die innerhalb 08.10.2022 erhaltene Rechnung kann bis zum 15.10.2022 registriert und somit noch in der MwSt- Abrechnung des Monats September berücksichtigt werden. Diese Regel gilt nur für die periodischen MwSt-Abrechnungen im Laufe des Jahres.

Eine Ausnahme gilt hingegen für Eingangsrechnungen zum JAHRESENDE. Hier gilt der Grundsatz, dass die Vorsteuer für Rechnungen nur im Jahr des Erhalts abgezogen werden kann (Rundschreiben der Einnahmenagentur Nr. 1/E vom 16. Jänner 2018). Man hat in diesem Fall auf den Rechnungseingang beim SDI-Kanal zu achten.

Beispiele:

- Rechnungsdatum 20.12.2022, Empfang der Rechnung über den SDI-Kanal innerhalb 31.12.2022, Absetzbarkeit der MwSt im Dezember 2022 bzw. im IV. Trimester 2022 bei trimestraler Abrechnung. Im Jahr 2023 darf die MwSt einer Rechnung mit Rechnungsdatum 2022 und Erhalt 2022 hingegen nicht mehr abgezogen werden.

- Rechnungsdatum 30.12.2022 Empfang der Rechnung über den SDI-Kanal am 02.01.2023, Absetzbarkeit der MwSt im Jänner 2023 bzw. innerhalb des Jahres 2023.

Rechnungen bzw. Aufwände welche mit 2023 verbucht werden, kompetenzmäßig aber noch das Jahr 2022 betreffen, müssen für die Bilanzerstellung und für die Steuerberechnung buchhalterisch abgegrenzt werden.

Empfehlung: Für die zum Jahresende noch zu erhaltenen Rechnungen mit einem größeren Rechnungsbetrag ist es zwecks eines zeitgerechten MwSt-Abzuges somit sinnvoll, vorab die Lieferanten auf eine elektronische Übermittlung der Rechnungen noch innerhalb Dezember 2022 hinzuweisen (dadurch erspart man sich dann auch die buchhalterische Abgrenzung der Rechnung).